Зачем вообще нужна своя инвестиционная философия

Инвестиции — это не только про цифры и графики. Это про ваши решения под давлением, привычки, страхи и ожидания.

Философия инвестора — это набор принципов, по которым вы принимаете финансовые решения, особенно в стрессовые моменты.

Без неё люди:

- скупают активы на хаях «потому что все берут»

- в панике продают при первой просадке

- хаотично прыгают между идеями и советами из соцсетей

С философией вы уже не спрашиваете «что купить сейчас?», а думаете: «это укладывается в мои правила или нет?».

Немного свежих цифр: что происходит с частными инвесторами

Я не вижу данные за 2025 год в реальном времени, но есть достаточно статистики за последние 3 года (по 2022–2024 годам) от центробанков и крупнейших рынков.

По открытым данным и обзорам регуляторов за 2022–2023 годы:

- Количество частных инвесторов на крупнейших биржах (США, Европа, Россия, Азия) растёт двузначными темпами: в ряде стран база розничных инвесторов за 3 года увеличилась в 1,5–2 раза.

- Доля пассивных стратегий (ETF, индексные фонды) продолжает расти: в США, по данным за 2023 год, активы в пассивных фондах уже приблизились или превысили активы в активно управляемых фондах.

- Волатильность и частые геополитические и экономические шоки провоцируют всплески панических сделок: регуляторы отмечают пики «нервной» активности розничных инвесторов в периоды новостей, а не фундаментальных изменений.

Что это значит для вас:

1. Конкуренция за доходность растёт.

2. Ошибки толпы становятся массовыми.

3. Без личной философии вы становитесь частью статистики, а не осознанным участником рынка.

Шаг 1. Определите, зачем вам деньги, а не просто “побольше”

Философия начинается не с акций и не с облигаций. Она начинается с ответов на приземлённые вопросы.

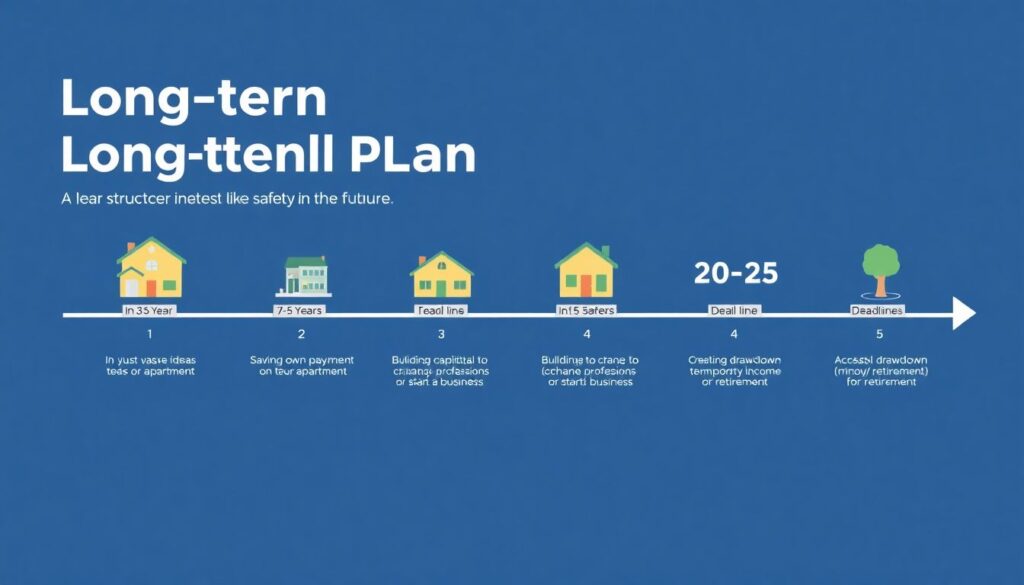

Чётко сформулируйте цели

Попробуйте не «для безопасности» и не «на будущее», а конкретно:

- через 3–5 лет — первоначальный взнос на квартиру

- через 7–10 лет — капитал для смены профессии или запуска дела

- через 20–25 лет — пассивный доход к пенсии

Каждая цель имеет:

- срок

- требуемую сумму

- допустимую просадку по пути

Короткий горизонт и низкая терпимость к просадкам → консервативный подход.

Долгий горизонт и готовность выдерживать колебания → более агрессивный портфель.

Мини-упражнение

Запишите 3–5 целей и напротив каждой:

1. Срок (конкретный год).

2. Сумму в ценах сегодня.

3. Максимальную просадку, с которой вы ещё сможете спокойно спать (10%, 20%, 50%?).

Это будет фундамент, на котором потом выстроится ваша инвестиционная стратегия для начинающих и для любых последующих этапов.

Шаг 2. Поймите свою терпимость к риску, а не рискуйте “на глаз”

Большинство людей сильно переоценивают свою смелость до первой серьёзной просадки.

Три уровня оценки риска

- Рациональный: что вы думаете о риске, когда всё спокойно.

- Эмоциональный: что вы чувствуете, когда видите минус 20–30%.

- Поведенческий: что вы реально делаете в этот момент.

Как проверить себя на практике

1. Просмотрите историю кризисов за последние 20 лет (2008, 2020, 2022).

2. Представьте, что ваш портфель в эти периоды проседает на 30–50%.

3. Ответьте честно: вы бы докупали, сидели спокойно или закрывали всё?

Полезно не просто думать, а протестировать:

- начните с малого капитала

- дайте себе пройти хотя бы один заметный откат рынка

- наблюдайте за собой: решения, эмоции, мысли

Ваша личная философия должна учитывать ваш реальный, а не желаемый уровень терпимости.

Шаг 3. Определите принципы отбора активов

Философия — это не список тикеров, а принципы, по которым вы выбираете инструменты.

Во что вы вообще готовы вкладываться

Для простоты разделим:

- акции и фонды акций

- облигации и фонды облигаций

- недвижимость

- сырьевые активы (золото и т.п.)

- альтернативные инвестиции (частный бизнес, венчур, крипто и т.д.)

От фильтров к правилам

Сформулируйте для себя:

1. В какие классы активов вы принципиально не вкладываетесь (например, спекулятивные монеты, компании с непрозрачной отчётностью).

2. Какие критерии для «да»:

- минимальный размер компании

- понятная бизнес-модель

- прозрачная отчётность

- дивидендная история или рост выручки

Запишите это в виде 5–7 тезисов. Это основа того, как составить инвестиционный портфель, который не будет набором случайностей.

Шаг 4. Сформулируйте правила диверсификации

Философия без диверсификации превращается в лотерею.

Не больше X% в один актив

Классическое правило: один эмитент — не более 5–10% портфеля.

Для начинающих лучше ограничиться 5% и не выкручивать риск-ручку на максимум.

Диверсифицировать — не значит распыляться

Вы можете:

- распределять по классам активов (акции, облигации, золото, кэш)

- по странам и валютам

- по отраслям

Но важно избегать «диверсификации ради галочки», когда покупаются десятки инструментов, которые на самом деле ходят почти одинаково.

Шаг 5. Определите свою роль: вы инвестор или трейдер?

Это один из ключевых пунктов философии, который часто вообще не проговаривают.

Инвестор

- горизонт — годы и десятилетия

- редкие, продуманные сделки

- акцент на фундаментале и распределении активов

Трейдер

- горизонт — от дней до месяцев

- частые сделки

- акцент на краткосрочных движениях и теханализе

Смешивать их без системы — верный путь к хаосу: инвесторские активы продаются по трейдерским эмоциям и наоборот.

Если вы всё-таки решили быть гибридом, зафиксируйте:

- какой процент капитала — строго долгосрочный

- какой — для активных операций

- какие правила не позволяют вам залезать в долгосрочную «кубышку»

Шаг 6. Разработайте личный регламент действий

Философия должна превращаться в действия, особенно в моменты стресса.

Что вы делаете, когда рынок падает

Примеры принципов:

- При просадке рынка на 10–15% по индексу — просто ничего не делаю, наблюдаю.

- При падении на 20–30% — точечно докупаю сильные активы или фонды, которые уже в списке «одобренных».

- Не продаю из-за паники, только по заранее прописанным причинам: ухудшение фундаментала, изменение регуляторики, слом бизнес-модели.

Что вы делаете, когда рынок растёт и «все богатеют»

Очень короткий, но полезный список:

1. Не увеличиваю риск только потому, что «всё растёт».

2. Раз в год провожу ребалансировку: возвращаю доли активов к целевым значениям.

3. Не покупаю актив, если не могу за 2–3 минуты объяснить, за счёт чего он должен зарабатывать.

Шаг 7. Информация и обучение: чем вы будете «кормить» свою философию

Философия не живёт в вакууме. Она опирается на знания, которые вы получаете.

Откуда брать знания и как не утонуть в потоке

Если вы проходите обучение инвестициям с нуля, полезно ограничить источники:

- 2–3 проверенные книги по базовой теории портфеля и финансовых рынков

- материалы и статистика регуляторов и бирж

- редкие, но качественные аналитические обзоры вместо ежедневного потребления новостей

Избегайте:

- анонимных «инсайдеров» в соцсетях

- «сливов» сигналов и платных чатов без прозрачной методологии

- обещаний «легких X2» за короткий срок

Когда стоит подключать профессионалов

Если капитал заметный, а времени разбираться мало, имеет смысл рассмотреть услуги финансового консультанта по инвестициям.

Но и здесь нужен скелет вашей философии: вы должны понимать, что вам предлагают, и оценивать риски, а не слепо передавать ответственность.

Шаг 8. Как начать инвестировать и приумножить капитал по своим правилам

Теперь соберём шаги в понятную последовательность.

Пошаговый алгоритм

1. Цели и горизонт. Чётко выпишите финансовые цели и сроки.

2. Оценка риска. Определите, какие просадки для вас психологически и финансово допустимы.

3. Выбор роли. Решите, вы долгосрочный инвестор, трейдер или строго разделяете эти роли по долям капитала.

4. Принципы отбора. Сформулируйте критерии, по которым отбираете активы и отсекаете нежелательные.

5. Диверсификация. Задайте целевые доли классов активов и лимит на один эмитент.

6. Регламент действий. Пропишите, что вы делаете при росте, падении, изменении доходов.

7. Режим обучения. Определите 2–3 надёжных источника знаний и периодически обновляйте понимание рынка.

8. Проверка практикой. Начните с небольших сумм и наблюдайте, где ваши правила работают, а где их нужно доработать.

Инвестиционная философия и портфель: как связать теорию с практикой

Философия — это каркас. Портфель — это уже его реализация в цифрах и инструментах.

Как составить инвестиционный портфель, опираясь на свою философию

Вместо «списка модных идей» у вас появляются:

- целевые доли классов активов (например, 60% акции/фонды акций, 30% облигации, 10% золото и кэш)

- границы отклонений (например, ±5% по классам активов)

- критерии отбора внутри класса (крупные компании, фонды с низкими комиссиями, прозрачные инструменты)

Дальше портфель становится не набором случайных покупок, а логическим следствием того, как вы видите риск, доходность и своё будущее.

Статистика и выводы: почему философия важнее “горячих идей”

Если обобщить отчёты и обзоры по розничным инвесторам за 2021–2023 годы в разных странах, картина повторяется:

- Новые инвесторы чаще всего приходят на рынок в периоды бурного роста.

- Наиболее уязвимы те, кто действует без чёткого плана: у них выше доля импульсивных сделок и фиксации убытков внизу.

- Те, кто придерживается своей системы (простейший долгосрочный подход с регулярным инвестированием в диверсифицированные инструменты), статистически показывают более устойчивые результаты, чем активные «скакуны» между идеями.

На этом фоне становится очевидно: своя инвестиционная философия — это не «красивое словосочетание», а рабочий инструмент, который:

- фильтрует лишний шум

- снижает вероятность фатальных ошибок

- позволяет переживать кризисы без разрушительных решений

И уже на этот фундамент вы можете накладывать и инвестиционную стратегию для начинающих, и более сложные подходы по мере роста капитала и опыта. Главное — чтобы любые новые техники не противоречили вашим основным принципам, а дополняли их.